一、案例简介

长江电力2003年上市,早期主要资产只有葛洲坝水电站,总装机容量2.7GW。此后长江电力不断收购三峡电站发电机组,至2012年完成三峡电站资产全部注入,装机容量达22.5GW。2015年,长江电力斥资797亿收购川云公司100%股权,新增溪洛渡、向家坝两座水电站,装机容量增长至45.5GW。2022年,长江电力斥资804.8亿收购云川水电100%股权,再次并入乌东德、白鹤滩两座水电站,装机容量增长至71.8GW。至此,长江电力统一持有长江干流6座巨型水电站,实现“六库联调”。公司控股股东持续注入优质资产,构建企业护城河,上市公司质量得到不断提升。本次主要介绍2022年长江电力发行股份及支付现金购买云川公司。

二、交易目的和方案

本次交易目的:

注入优质资产,巩固公司行业领先地位:公司抓住契机注入乌东德、白鹤滩水电站资产,国内控股装机容量将达7,169.5万千瓦,协同效益显著,可充分发挥资源、管理优势和核心能力,助力业绩进一步提升,巩固行业领先地位,有效实现国有资产保值增值。

强化流域梯级联合调度,增强业绩稳定性:乌东德水电站及白鹤滩水电站位于金沙江下游,库容大,梯级效益显著。本次交易完成后,公司将统一持有长江干流中三峡、葛洲坝、溪洛渡、向家坝、乌东德、白鹤滩等6座水电站,梯级联合调度能力将从“四库联调”扩充为“六库联调”,强化水电多级增厚效应,熨平降雨丰枯对于公司发电量的影响,增强业绩稳定性和可预测性。

交易主体介绍:

上市公司—中国长江电力股份有限公司(以下简称长江电力,600900.SH)于2003年11月在上交所主板上市,控股股东为三峡集团,实际控制人为国务院国资委。主要从事水力发电业务,交易前拥有长江干流三峡、葛洲坝、溪洛渡、向家坝等4座梯级水电站,控股总装机容量45.5GW。

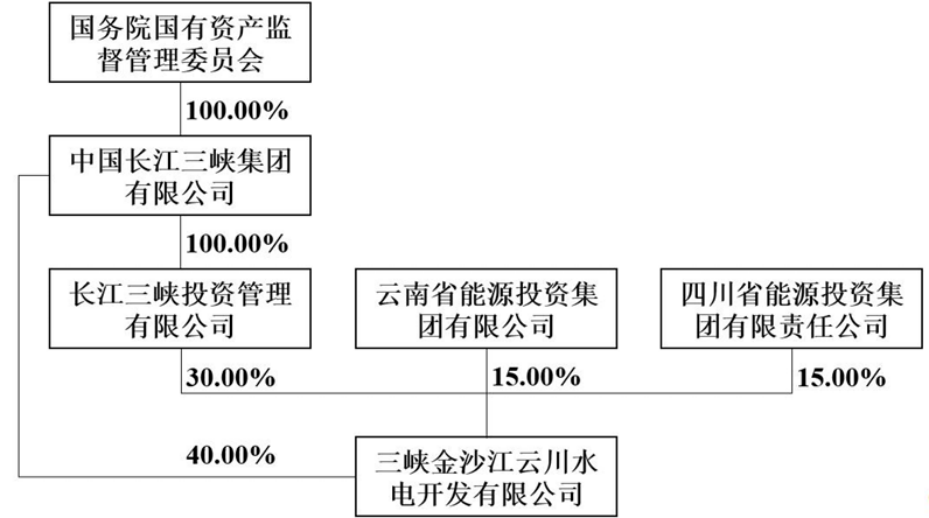

标的资产—三峡金沙江云川水电开发有限公司(以下简称云川公司或标的资产)由三峡集团、云能投和川能投于2012年10月共同出资设立,主要从事水力发电业务。主要资产为三峡金沙江云川水电开发有限公司禄劝乌东德电厂(以下简称乌东德电厂)和三峡金沙江云川水电开发有限公司宁南白鹤滩电厂(以下简称白鹤滩电厂)。标的资产控股股东为三峡集团,实际控制人为国务院国资委。标的资产股权结构如下图所示:

重组前主要财务数据如下:

交易方案:

上市公司拟发行股份及支付现金购买三峡集团、三峡投资,云能投、川能投合计持有的云川公司100%股权。云川公司100%股权评估值为8,048,382.79万元,评估增值率41.65%,以此价格作为本次交易作价。其中20%对价以股份支付,合计1,609,676.56 万元,剩余部分以现金支付,合计6,438,706.23万元。同时询价募集配套资金不超过160.97亿元,用于支付本次重组现金对价、中介机构费用和其他相关发行费用。本次交易完成后,上市公司主营业务不变,控股股东和实际控制人均不发生变化。

实施过程:

本次交易的主要实施过程如下表所示:

三、本次交易的特点和难点

利用财务杠杆,减少摊薄每股指标:

标的资产交易作价804.84亿元,其中以发行股份方式支付对价160.97亿元(20%),以现金支付643.87亿元(80%),除配套融资的外(约160亿元),剩余部分(约483亿元)以自有资金或通过债务性融资方式解决。大规模的现金支付将显著增加公司债务负担,但本次交易及之前的收购中,长江电力均采取了大比例的现金支付,这种支付方式适合大股本的水电企业。一方面,本次发行前,上市公司股本已超227亿股,如继续大规模扩张股本,会进一步降低每股指标,摊薄股东权益;另一方面,水电业务规模大、现金流充足,2016年注入向家坝和溪洛渡水电站后,公司年经营性现金流量净额稳定在300亿以上,本次注入后年经营性现金流量净额增长至600亿量级,有稳定且大规模的现金流支撑,上市公司具备承担大额债务、实施还本付息的能力。

控股股东前期投建,择机注入上市公司运营:

长江水电资源经过分级开发后,建设多座呈阶梯排布的水电站,同时让这些水电站由一个主体实施管控调度,能够最大化利用水电资源。公司上市后,三峡集团及相关单位持续投建水电站,并在建成或将要建成时,择机注入上市公司,上市公司借此实现营收、利润不断提升,且逐步实现了长江水电资源的“一体化”。如2010年以1043亿对价收购三峡工程发电资产,全面投产后装机容量22.5GW。2016 年,797亿收购川云公司,增加溪洛渡、向家坝两座水电站,新增装机容量20.26GW。本次再度新增两座水电站,控股装机容量进一步提升。体外建设、择机注入的方式,一方面集团负责前期建设,避免上市公司承担建设过程中的风险,另一方面上市公司仅负责建成后的运营,能够显著提升上市公司盈利水平,较好地平衡资产建设风险与资产质量提升。

四、本次交易案例点评

持续注入水电站资产能够提升发电量,进而提升公司营收与盈利水平,但对长江电力而言,长江干流上六座水电站的持续注入,更显著的意义是提升了发电量的稳定性和上市公司业绩的可预测性,资产注入存在着极大的协同效应。

在2016年向家坝与溪洛渡水电站注入之前,降雨丰枯会影响公司盈利能力,业绩稳定性并不理想,因此市场估值水平一般。向家坝与溪洛渡水电站注入之后,长江电力能够实施“四库联调”,大幅减少了降雨波动影响,丰水期上游降低下泄流量,枯水期上游提高下泄流量,熨平来水波动,减少下游弃水。本次交易后,协同效应更加显著,“六库联调”进一步提升公司业绩的稳定性和可预期性。长江电力在持续的产业并购过程中,不断提升上市公司质量,估值水平逐渐得到市场大范围认可,市值水平显著提升。

联系我们

刘成

产业金融中心总经理助理

电子邮件:liucheng@hx168.com.cn

联系电话:+86 181 8074 0912

詹绍锐

产业金融中心项目管理岗

电子邮件:zhansr@hx168.com.cn

联系电话:+86 138 8189 1420

关于我们

免责声明

并购案例分析:长江电力收购云川公司—持续注入优质资产构建企业护城河

2024-12-25 01:04 星期三

华西证券股权专家

要闻

股市

05-04 11:12 星期日

05-04 05:45 星期日

05-04 03:42 星期日

05-04 13:00 星期日

05-03 21:46 星期六

05-04 09:56 星期日

05-03 19:46 星期六

05-02 23:05 星期五

05-02 20:36 星期五

05-02 19:26 星期五